नई दिल्ली

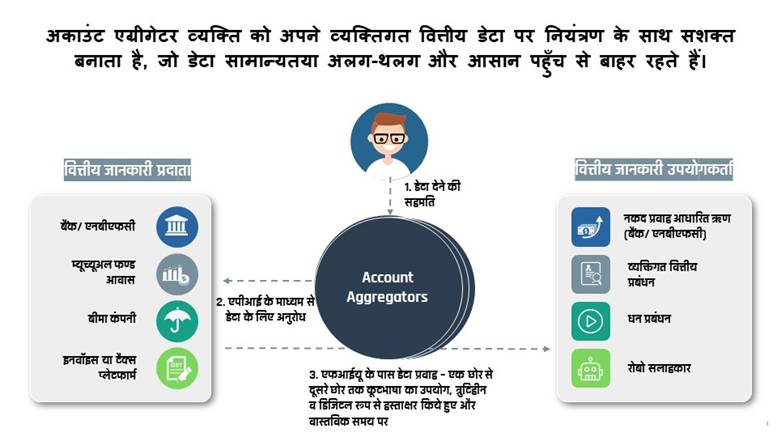

पिछले सप्ताह, भारत ने वित्तीय डेटा-साझा प्रणाली – अकाउंट एग्रीगेटर (एए) नेटवर्क का अनावरण किया, जो निवेश और ऋण के क्षेत्र में क्रांति ला सकता है। इससे लाखों उपभोक्ताओं को अपने वित्तीय रिकॉर्ड के उपयोग पर आसान पहुंच और नियंत्रण मिल सकता है और ऋण प्रदाता तथा फिनटेक कंपनियों के लिए ग्राहकों की संभावित संख्या में अत्यधिक विस्तार हो सकता है। अकाउंट एग्रीगेटर व्यक्ति को अपने व्यक्तिगत वित्तीय डेटा पर नियंत्रण के साथ सशक्त बनाता है, जो डेटा सामान्यतया अलग-थलग और आसान पहुँच से बाहर रहते हैं।

यह भारत में ओपन बैंकिंग की व्यवस्था शुरू करने की दिशा में पहला कदम है, जो लाखों ग्राहकों को सुरक्षित और कुशल तरीके से अपने वित्तीय डेटा तक डिजिटल रूप में पहुँचने और इसे अन्य संस्थानों के साथ साझा करने के लिए सशक्त बनाता है।

बैंकिंग में अकाउंट एग्रीगेटर प्रणाली, भारत के आठ सबसे बड़े बैंकों के साथ शुरू की गई है। अकाउंट एग्रीगेटर प्रणाली ऋण और धन प्रबंधन को बहुत तेज और किफायती बना सकता है।

1) अकाउंट एग्रीगेटर क्या है?

अकाउंट एग्रीगेटर (एए) आरबीआई द्वारा विनियमित एक ऐसी इकाई है, (एनबीएफसी-एए लाइसेंस के साथ) जो किसी व्यक्ति को सुरक्षित और डिजिटल रूप में एक वित्तीय संस्थान से प्राप्त अपने खाते की जानकारी को एए में शामिल किसी अन्य विनियमित वित्तीय संस्थान के साथ साझा करने में मदद करती है। व्यक्ति की सहमति के बिना डेटा को साझा नहीं किया जा सकता है।

ऐसी सुविधा देने वाले कई अकाउंट एग्रीगेटर होंगे और उपभोक्ता जिसे चाहे उसे चुन सकता है।

अकाउंट एग्रीगेटर; आपके डेटा के प्रत्येक उपयोग के लिए ‘रिक्त चेक’ स्वीकृति के लंबे नियम और शर्तों के बदले एक संक्षिप्त, चरण-दर-चरण अनुमति और नियंत्रण का प्रस्ताव देता है।

2) नया अकाउंट एग्रीगेटर नेटवर्क, व्यक्ति के वित्तीय कामकाज को कैसे आसान बनाएगा?

भारत की वित्तीय प्रणाली में उपभोक्ताओं को कई परेशानियां का सामना करना पड़ता है, जैसे बैंक खता विवरण की भौतिक रूप से हस्ताक्षरित और स्कैन की गई प्रतियों को साझा करना, दस्तावेजों को नोटरी से हस्ताक्षर करवाने या मुहर लगाने के लिए इधर-उधर परेशान होना या किसी तीसरे पक्ष को अपना वित्तीय विवरण देने के क्रम में व्यक्तिगत उपयोगकर्ता नाम और पासवर्ड साझा करना। अकाउंट एग्रीगेटर नेटवर्क इन सभी समस्याओं के बदले एक सरल, मोबाइल-आधारित और सुरक्षित तरीके से डिजिटल डेटा तक पहुँचने व साझा करने की प्रक्रिया की पेशकश करता है। यह नई प्रकार की सेवाओं के लिए अवसर सृजित करेगा — जैसे नए प्रकार के ऋण।

एक बैंक को केवल अकाउंट एग्रीगेटर नेटवर्क से जुड़ने की आवश्यकता है। आठ बैंक पहले से ही सहमति के आधार पर डेटा साझा कर रहे हैं, चार बैंक यह सुविधा शुरू कर चुके हैं, (एक्सिस, आईसीआईसीआई, एचडीएफसी और इंडसइंड बैंक) और चार जल्द ही शुरू करने वाले हैं (भारतीय स्टेट बैंक, कोटक महिंद्रा बैंक, आईडीएफसी फर्स्ट बैंक और फेडरल बैंक)।

3) अकाउंट एग्रीगेटर, आधार ईकेवाईसी डेटा साझा, क्रेडिट ब्यूरो डेटा साझा और सीकेवाईसी जैसे प्लेटफॉर्म से कैसे अलग है?

आधार ईकेवाईसी और सीकेवाईसी; केवल केवाईसी उद्देश्यों (जैसे नाम, पता, लिंग, आदि) के लिए ‘पहचान’ आधारित केवल चार प्रकार के डेटा साझा करने की अनुमति देते हैं। इसी तरह, क्रेडिट ब्यूरो डेटा केवल ऋण इतिहास और/या क्रेडिट स्कोर दिखाता है। अकाउंट एग्रीगेटर नेटवर्क बचत/जमा/चालू खातों से लेनदेन डेटा या बैंक खाता विवरण साझा करने की अनुमति देता है।

4) किस प्रकार का डेटा साझा किया जा सकता है?

आज, बैंकिंग लेनदेन डेटा, उन बैंकों के साथ साझा किये जाने के लिए उपलब्ध है, (उदाहरण के लिए, एक चालू या बचत खाते से बैंक विवरण) जो अभी नेटवर्क पर लाइव हैं।

धीरे-धीरे एए व्यवस्था साझा करने के लिए सभी वित्तीय डेटा उपलब्ध कराएगी, जिसमें कर डेटा, पेंशन डेटा, प्रतिभूति डेटा (म्यूचुअल फंड और ब्रोकरेज) शामिल होंगे, जबकि बीमा डेटा उपभोक्ताओं के लिए उपलब्ध होगा। वित्तीय क्षेत्र के अलावा भी इस सुविधा का विस्तार होगा, ताकि एए के माध्यम से स्वास्थ्य सेवा और दूरसंचार डेटा भी लोगों के लिए सुलभ हो सके।

5) क्या एए व्यक्तिगत डेटा को देख या ‘एकत्रित‘ कर सकते हैं? क्या डेटा साझा करना सुरक्षित है?

अकाउंट एग्रीगेटर डेटा देख नहीं सकते हैं; केवल व्यक्ति के निर्देश और सहमति के आधार पर वे इसे एक वित्तीय संस्थान से दूसरे वित्तीय संस्थान में भेज सकते हैं। नाम के विपरीत, वे आपके डेटा को ‘एकत्रित’ नहीं कर सकते। एए प्रौद्योगिकी कंपनियों की तरह नहीं हैं, जो आपके डेटा को एकत्रित करती हैं और आपका विस्तृत व्यक्तिगत विवरण (प्रोफाइल) तैयार करती हैं।

एए डेटा को कूटभाषा (एन्क्रिप्ट) में साझा करता है और केवल प्राप्तकर्ता द्वारा इसे समझा (डिक्रिप्ट) जा सकता है। एक छोर से दूसरे छोर तक कूटभाषा और ‘डिजिटल हस्ताक्षर’ जैसी तकनीक का उपयोग, कागजी दस्तावेजों को साझा करने की तुलना में, इस साझा प्रक्रिया को अधिक सुरक्षित बनाता है।

6) क्या कोई उपभोक्ता यह तय कर सकता है कि वे डेटा साझा करना नहीं चाहते हैं?

हां। एए के साथ पंजीकरण करना उपभोक्ताओं के लिए पूरी तरह से स्वैच्छिक है। यदि उपभोक्ता जिस बैंक का उपयोग कर रहा है और वह नेटवर्क में शामिल हो गया है, तो कोई व्यक्ति एए पर पंजीकरण करने का विकल्प चुन सकता है। व्यक्ति यह भी तय कर सकता है कि वे किन खातों को इससे जोड़ना चाहते हैं और वह अपने किसी एक खाते से डेटा को किसी विशेष उद्देश्य के लिए किसी एक अकाउंट एग्रीगेटर के माध्यम से ‘सहमति’ देने के चरण में किसी नए ऋण प्रदाता या वित्तीय संस्थान से साझा कर सकता है। एक ग्राहक किसी भी समय साझा करने संबंधी सहमति को वापस ले सकता है। यदि किसी उपभोक्ता ने एक अवधि (जैसे ऋण अवधि के दौरान) में आवर्ती तरीके से या बार-बार डेटा साझा करना स्वीकार किया है, तो इस सहमति को भी बाद में किसी भी समय उपभोक्ता द्वारा रद्द किया जा सकता है।

7) यदि किसी उपभोक्ता ने अपना डेटा किसी संस्थान के साथ एक बार साझा किया है, तो संस्थान कितनी अवधि तक इसका उपयोग कर सकता है?

डेटा साझा करने के लिए सहमति के समय प्राप्तकर्ता संस्थान द्वारा उपयोग की समयावधि उपभोक्ता को बतायी जाएगी।

8) ग्राहक एए के साथ कैसे पंजीकृत हो सकता है?

आप एए के साथ उनके ऐप या वेबसाइट के माध्यम से पंजीकरण कर सकते हैं। एए एक हैंडल (जैसे उपयोगकर्ता नाम) प्रदान करेगा, जिसका उपयोग सहमति प्रक्रिया के दौरान किया जा सकता है।

आज, चार ऐप डाउनलोड के लिए उपलब्ध हैं, (फिनव्यू, वनमनी, सीएएमएस फिनसर्व, और एनएडीएल) जिनके पास एए होने के लिए परिचालन लाइसेंस हैं। तीन और को (फोनपे, योडली और परफियोस) आरबीआई से सैद्धांतिक मंजूरी मिल गई है और वे जल्द ही ऐप लॉन्च कर सकते हैं।

9) क्या ग्राहक को प्रत्येक एए के साथ पंजीकरण करने की आवश्यकता है?

नहीं, ग्राहक नेटवर्क पर किसी भी बैंक से डेटा तक पहुँचने के लिए किसी एक एए के साथ पंजीकरण कर सकता है।

10) क्या इस सुविधा का उपयोग करने के लिए ग्राहक को एए को भुगतान करने की आवश्यकता है?

यह एए पर निर्भर करेगा। कुछ एए निःशुल्क हो सकते हैं, क्योंकि वे वित्तीय संस्थानों से सेवा शुल्क लेते हैं। कुछ अन्य एए उपयोगकर्ता शुल्क के रूप में एक छोटी राशि ले सकते हैं।

11) यदि ग्राहक का बैंक डेटा साझा के एए नेटवर्क में शामिल हो गया है, तो ग्राहक किन नई सेवाओं का लाभ उठा सकता है?

किसी व्यक्ति के लिए दो प्रमुख सेवाओं में सुधार किया जाएगा- ऋण प्राप्ति और धन प्रबंधन की सुविधा। यदि कोई ग्राहक आज एक छोटे व्यवसाय के लिए या व्यक्तिगत ऋण प्राप्त करना चाहता है, तो ऐसे कई दस्तावेज हैं, जिन्हें ऋणदाता के साथ साझा करने की आवश्यकता होती है। यह आज एक बोझिल और कई चरणों में पूरी की जाने वाली प्रक्रिया है, जो ऋण प्राप्त करने और ऋण तक पहुंचने में लगने वाले समय को प्रभावित करती है। इसी तरह, आज धन प्रबंधन कठिन है, क्योंकि डेटा का संग्रह कई अलग-अलग स्थानों में किया जाता है और विश्लेषण के लिए आसानी से एक साथ नहीं लाया जा सकता है।

अकाउंट एग्रीगेटर के माध्यम से, एक कंपनी बिना किसी त्रुटि के तथा सुरक्षित तरीके से डेटा तक जल्दी और कम खर्च में पहुँच सकती है और ऋण मूल्यांकन प्रक्रिया को तेजी से पूरा कर सकती है, ताकि ग्राहक को ऋण मिल सके। साथ ही, एक ग्राहक जीएसटी या जीईएम जैसी सरकारी प्रणाली से सीधे नकदी प्रवाह पर या भविष्य के चालान संबंधी विश्वसनीय जानकारी साझा करके, बिना कोई सम्पत्ति दस्तावेज को गिरवी रखे, ऋण का उपयोग करने में सक्षम हो सकता है।